【//m.xwpdw.com--财经】

来源:中金点睛

中金研究

中秋国庆假期数据出炉。本文中,我们从零售及轻工日化、旅游酒店及餐饮、交通运输物流、传媒和互联网等角度为大家详细解读。

零售及轻工日化:中秋国庆黄金周消费同增9%,消费延续回暖趋势

据商务部监测,今年中秋国庆假期前7日(9月29日至10月5日),全国重点监测的零售和餐饮企业销售额同增9%。据文旅部,中秋国庆假期全国出游8.3亿人次,较19/22年可比口径增长4.1%/71.3%,国内旅游收入7,534亿元,较19/22年可比口径增长1.5%/129.5%,旅游客单价显著回升,已达19年同期97.5%(按文旅部数据测算),高于端午节的84.1%。

双节叠加效应下出行需求高涨,多数省市中秋国庆消费增势良好,运动健康、品质生活、互动体验等消费趋势亮眼。我们认为宏观经济逐步企稳有望提振消费者信心,叠加促消费政策落地显效,国内消费有望持续向好。

1、出行需求旺盛,商圈客流反弹助力消费回暖。中秋国庆假期全国消费稳步回暖,其中北京(+21.8%)、苏州(+13.7%)、青岛(+9.1%)等旅游热门城市表现较优,且北京、苏州较19年同期分别增长14.6%/19.8%。受益于线下出行及体验需求高涨,商圈客流延续强劲反弹态势,据商务部统计,假期前7天,全国示范步行街客流同增95%,36个大中城市重点商圈客流同增164%,亦带动重点监测餐饮企业销售额同增近20%。

2、假期户外运动、部分消费升级品类表现较优。1)户外运动热度攀升,据美团及大众点评数据,假期网球、壁球订单同增超10倍;黄金周前5日,美团单车在多地人均骑行里程、时长同比翻倍。2)智能家居迎来旺销,假期前3日苏宁易购智能扫地机及智能蒸烤箱等均同增超150%。3)部分升级品类表现较优,假期前7日商务部重点监测零售企业的饮料、金银珠宝、通信器材销售额同增10%+,汽车、化妆品销售额同增约7%。

3、假期出游人次、旅游收入均超2019年水平,长线游、出境游热度较高。受益于双节叠加,居民出行选择更加丰富。国内游方面,去哪儿网十一假期长线游订单量环比五一增长3倍,旅游演出、音乐节等多元项目生机勃勃,中国演出行业协会数据显示假期全国营业性演出收入同增超3倍,较19年增长83%;出境游方面,飞猪平台十一假期境外当地玩乐服务履约规模同增近9倍,携程出境游订单同增超8倍。

我们看好后续消费复苏趋势与龙头市占率提升,推荐两条投资主线:1、受益新消费变革及国货崛起的高景气赛道龙头;2、基本面边际改善的行业龙头。

图表:中秋国庆假期国内部分省市消费数据统计

资料来源:各省市商务厅或政府官网,央广网,新民晚报,现代快报,新华网,中共江苏省委新闻网,半岛都市报,苏州发布,湖南日报,宁波网,赢商网,中金公司研究部

图表:中秋国庆假期全国部分商圈消费情况概览

资料来源:商务部,央视网,北京青年报,重庆日报,天津北方网,贵州日报,中金公司研究部

图表:中秋国庆假期国内部分零售平台及企业消费数据

资料来源:商务部,美团,大众点评,京东消费及产业发展研究院,中国经济网,中金公司研究部

图表:中秋国庆假期全国旅游/出行相关消费情况概览

资料来源:商务部,文旅部,民航局,美团,大众点评,国家电影专资办,海口海关,中金公司研究部

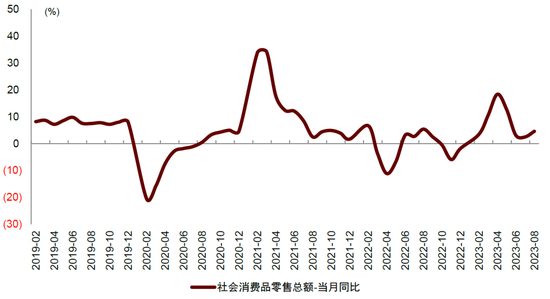

图表:全国社会消费品零售总额同比变化情况

资料来源:国家统计局,中金公司研究部

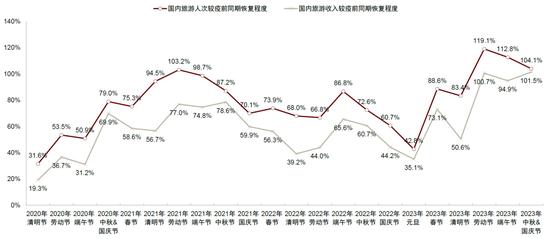

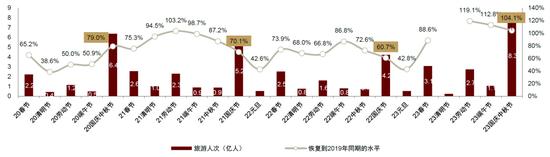

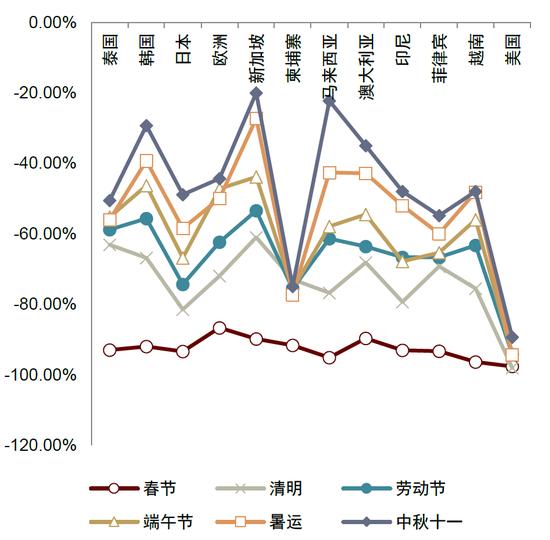

图表:2020-23年主要节假日国内旅游人次、收入较2019年同期恢复程度

资料来源:文化和旅游部,中金公司研究部

风险

宏观经济下行风险;行业竞争加剧。

旅游酒店及餐饮:国内游人均花费接近疫前,多元化趋势凸显

我们观察到中秋国庆假期国内出游人均花费进一步接近19年水平,建议关注高线城市休闲游及体验消费等结构性亮点。

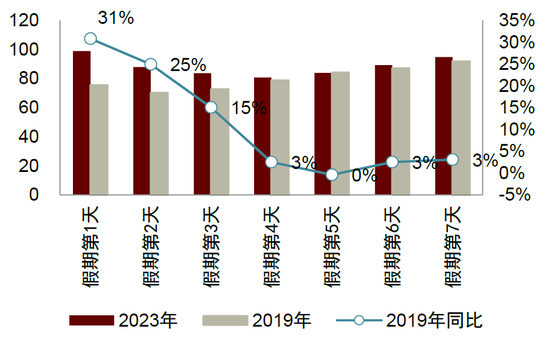

旅游:国内出游人次较19年恢复率环比五一回落,但人均花费进一步接近2019年同期。据文化和旅游部数据中心测算,中秋国庆假期8天,国内旅游出游人数8.26亿人次,按可比口径同比+71.3%,按可比口径较2019年+4.1%(vs 五一假期为+19.09%);实现国内旅游收入7,534.3亿元,按可比口径同比+129.5%,按可比口径较2019年+1.5%[1](vs 五一假期为+0.66%)。

据此我们的观察分析:1)我们估算假期人均旅游花费恢复至2019年同期约97.5%(vs 五一假期约85%),国内旅游收入和人均旅游花费较2019年恢复程度均创2023年以来节假日新高,我们认为或受益于8天长假期出游距离有所延长(出游距离300公里以上占比较五一假期提升)、游客停留时间及目的地游憩半径延长等(旅游研究院统计游客在目的地平均游憩半径超过2019年同期);2)国内出游人次恢复率环比五一回落,我们认为或有部分客群(如亲子游等)长线游需求在暑期得到一定释放(我们估计暑期国内旅游出游人次较2019年有双位数增长)、以及部分客群错峰出行意识有所提升。

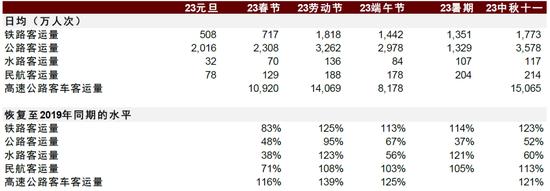

从出行方式来看,据交通运输部数据和我们估算,中秋国庆假期前七天全国铁路、公路、水路、民航发送旅客人次恢复至19年同期约65%(其中铁路为122%、公路为54%、水路为63%、民航为112%),全国高速公路总流量较19年同期增长约二成[2]。我们观察到自驾游和铁路出行表现相对较好。此外,我们观察到以下结构性亮点:

图表:2020年以来节假日国内旅游人数及收入较疫前同期恢复程度

注:恢复程度为疫情后数据较2019年同期的百分比;2023年清明假期旅游人次及收入较2019年恢复程度为依据2023年清明节当日旅游人次及收入同比2022年增速(分别同比增长22.7%和29.1%)和2022年清明假期3天旅游人次及收入较2019年恢复程度计算

资料来源:国家统计局,文化和旅游部,中国旅游研究院,中金公司研究部

► 热门城市多聚焦一线新一线;城市本地及周边休闲游趋势不容小觑。我们认为部分受益于高线城市较为完善的基础设施、多元的休闲消费元素,提供游客舒适充实的游玩体验,也符合“将旅游融入生活方式”的长久趋势。根据各大OTA榜单热门城市,我们观察大部分聚焦一线、新一线城市,且City walk(城市漫游)热度高,并带动当地餐饮、零售、商圈购物等消费:携程数据显示“十一”期间,City walk搜索量同比增长7倍多[3];中国旅游研究院数据显示游客在节假日选择商业综合体、文博场馆和历史文化街区者占比高达20%以上,假期前半段城市旅游休闲街区热度明显高于远程景区热度[4]。

重点城市来看,中秋国庆假期北京市接待游客和旅游总收入分别比2019年增长12.9%和21.9%,游客在京人均花费比2019年增长8.0%[5];据上海旅游大数据监测,中秋国庆假日上海市共接待游客2,129.67万人次,主要旅游景区(点)八天累计接待游客925万人次(同比增长25%),上海市文化旅游局表示上海文旅市场已基本恢复到2019年同期水平[6];苏州全市旅游景区景点、文博场馆、乡村旅游点及文旅消费集聚区累计接待游客和实现旅游总收入分别较2019年同期增长43.3%和25.8%[7]。

相比之下,传统远程景区延续较高客流恢复率,但部分因下调最大承载量而恢复稍弱于暑期:峨眉山景区2023年长假第二天至第六天接待游客人次恢复至2019年同期约116%[8];黄山景区2023年中秋国庆假期日均接待游客人次较2019年同期持平略降[9](vs. 7-8月恢复至2019年同期约132%,恢复度环比下滑主要由于2023年中秋国庆假期黄山景区将每日最大承载量由4万人下调至3万人[10])。

► 出游动机和目的地元素多元化,体验型产品谱系丰富。我们观察到除了稀缺自然人文禀赋外,音乐节、演唱会等演出活动,马拉松、亚运会等体育赛事,以及其他丰富多元的体验活动,均可成为吸引游客异地出游的目的地元素。驴妈妈数据显示,中秋国庆假期该平台游船、演艺、主题乐园夜场等夜游人次较2019年增长73%[11]。中国演出行业协会数据监测显示,中秋国庆假期期间全国营业性演出44,237场,与2019年同比增长48.95%;期间票房收入20.05亿元,与2019年同比增长82.60%;观众人数1,180.35万人次,与2019年同比增长61.06%;其中,旅游演艺演出票房占比达假期演出市场总量的51%[12]。而受益于杭州举办亚运会,杭州及周边地区旅游消费热度明显:飞猪平台上,杭州、宁波、金华、湖州、温州、绍兴六个城市,今年十一期间酒店及民宿的预订间夜量较2019年增长超60%[13]。重点公司来看,中秋国庆假期宋城旗下11大千古情演出场次合计338场,较2019年国庆黄金周+25.19%。

► 出境游环比五一假期增长明显,建议关注签证及航班供给的进一步恢复。据航班管家数据,2023年中秋国庆假期前七天国际和地区客运航班量分别恢复至2019年同期约55.3%和66.5%;据国家移民管理局数据,今年中秋国庆假期全国边检机关日均查验出入境人员是2019年同期的85.1%[14]。飞猪数据显示“十一”假期前一个月,飞猪签证办理服务的履约规模较今年“五一”前一个月增长70%以上;“十一”期间国际机票预订人次创年内峰值[15]。

从出游人群来看,携程数据显示机票预订中90后群体占比近三成、仍是出境旅客中的“主力军”,00后群体占比达到22%、已和80后群体相当[16]。从出游目的地来看,携程数据显示“十一”期间热门机票目的地仍集中在港澳地区及亚洲国家;但相较“五一”期间,跨洲长线国家如瑞士、西班牙、土耳其、俄罗斯、英国、法国等旅客增长速度最快[17]。我们建议关注签证和航班供给恢复带动出境游的进一步复苏。

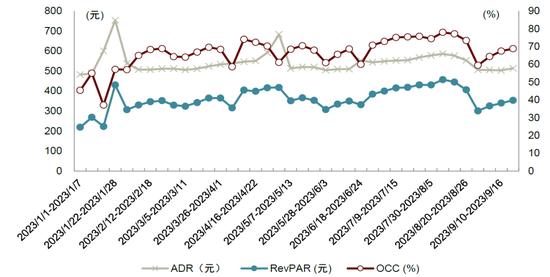

酒店:双节休闲需求持续释放,九月商旅仍有韧性,建议关注四季度商旅恢复进展。中秋国庆双节假期休闲需求高景气延续,去哪儿平台假期国内热门城市酒店预订量较疫情前增长2倍[18],同程旅行平台中秋国庆假期酒店预订量超过“五一”假期,创23年以来单日峰值[19]。龙头方面,我们预计香格里拉中国大陆地区假期期间RevPAR恢复至19年同期约120-130%。9月以来行业需求恢复保持韧性,STR数据显示9.3-9.23三周酒店行业RevPAR分别为326/340/354元(OCC分别为64.4%/67.5%/68.8%),暑期旺季后商旅需求持续释放带动RevPAR环比回升。往前看,我们建议关注四季度商旅需求的恢复进展。

图表:2023年以来(1.1-9.23)中国酒店行业周度RevPAR、OCC及ADR情况

资料来源:STR,中金公司研究部

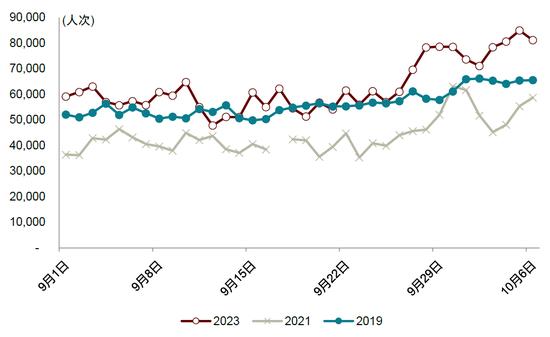

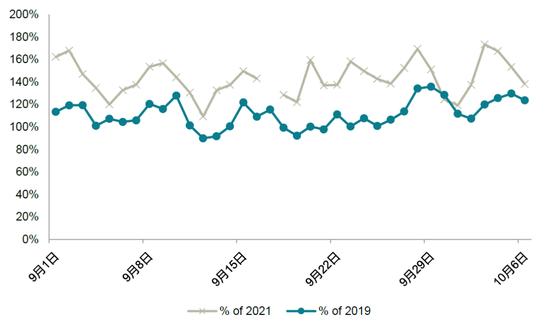

免税:假期前7天销售额较21年下滑20%;DFS落子亚龙湾或影响竞争格局。1)双节期间(9.29-10.6)海口美兰国际机场日均运送旅客数达78,393人次,相比19年和21年国庆假期(10.1-10.7)分别增长25%/45%。假期期间海南客流虽维持高位,但离岛免税销售额仍有所承压。前七天(9.29-10.5)海口海关共监管离岛免税销售额约11.8亿元(日均销售额约1.7亿元),免税购物人数15.2万人次[20],客单价约7,763元,分别较21年国庆假期(10.1-10.7)[21]下滑约19.7%/15.6%/4.9%。我们认为当前离岛免税销售额受制于居民消费力恢复爬坡及打击套代购等原因尚存一定压力,建议关注后续面积扩容(三亚凤凰机场免税店二期于9月7日开业[22]、海棠湾一期二号地项目即将开业)、重奢入驻(LV即将以有税业态入驻海棠湾)等带来的边际改善因素。2)10月1日,LVMH集团旗下的全球旅游零售运营商DFS宣布将与申亚集团合作于26年在三亚建成DFS亚龙湾项目[23],该项目规划商业面积达12.8万平方米(对比CDF三亚国际免税城商业面积约7万多平方米[24])。我们认为DFS入驻亚龙湾或对26年以后的海南离岛免税市场竞争格局产生一定影响,建议关注后续项目建设进展。

图表:2019-2023年海口美兰国际机场运送旅客人次

注:2022年同期受疫情影响数据缺失资料来源:海口美兰国际机场官方微博,中金公司研究部

图表:2023年海口美兰国际机场运送旅客人次较2019年、2021年同期恢复程度

注:2022年同期受疫情影响数据缺失资料来源:海口美兰国际机场官方微博,中金公司研究部

图表:2021年、2022年国庆假期及2023年中秋国庆双节假期海南离岛免税销售对比

资料来源:海口海关,中金公司研究部

图表:DFS亚龙湾项目入口效果图

资料来源:TR Business

图表:DFS亚龙湾项目整体效果图

资料来源:TR Business

餐饮:假期出行促进堂食消费。据商务部数据,假期前七天商务部重点监测餐饮企业销售额同比增长近两成[25]。据美团数据,假期前五日全国餐饮堂食消费规模较2019年增长254%,汕头、潮州、台州、威海、扬州等地由异地消费者贡献的堂食订单量较2019年增长均超500%[26]。品牌端来看,我们估计中秋国庆假期奈雪同店平均店效同比恢复约80-90%。

风险

消费力修复弱于预期;竞争格局恶化;企业未能提升管理能力应对变化。

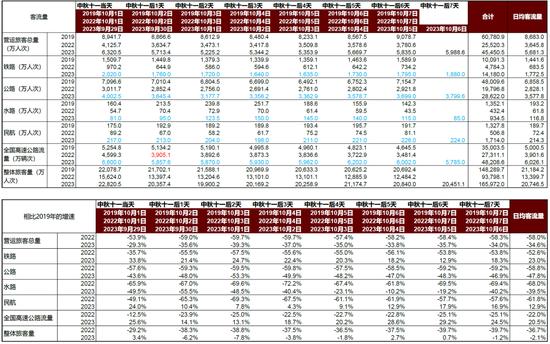

交通运输物流:中秋国庆假期出行:民航铁路客运量大幅超2019年,机票价格涨幅超暑运

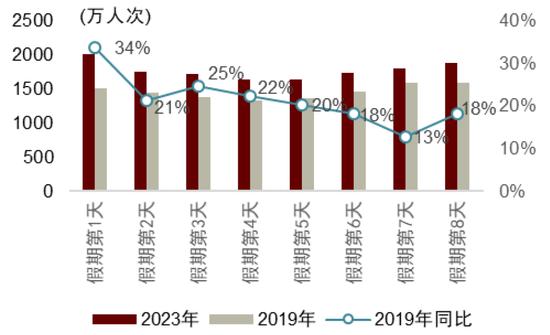

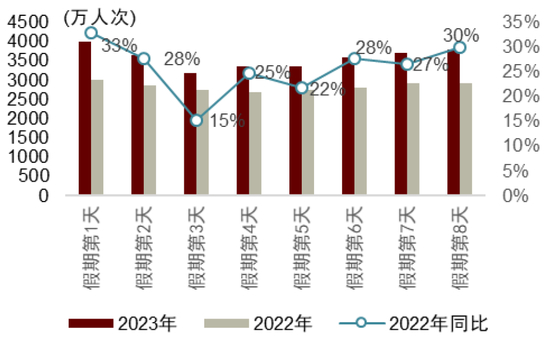

根据交通运输部,今年中秋国庆假期(9月29日至10月6日)全国铁路/公路/水路/民航预计发送旅客总量4.5亿人次,日均发送5681万人次[27],较2019年国庆假期下降35%。不同交通方式发送旅客量恢复差异较大,铁路日均发送旅客量较2019年增长21%,民航增长13%,公路下降48%。

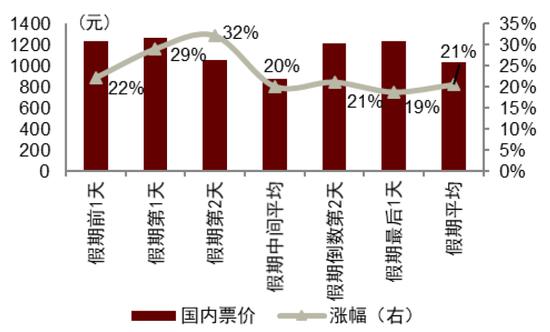

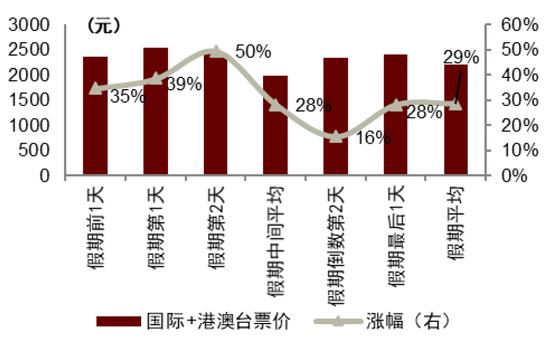

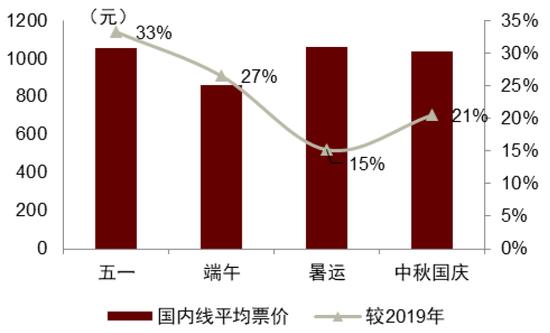

民航:日均发送旅客量超“五一”和暑运,票价涨幅高于暑运。根据交通运输部统计,中秋国庆假期民航预计发送旅客1712万人次,日均发送214万人次,超过今年“五一”假期和暑运(日均分别为188、210万人次),较2019年同期增长13%。国内单程含税机票均价为1037元,较2019年国庆假期增长21%;跨境单程含税机票均价为2213元,较2019年增长29%。假设国内机票平均燃油附加费为100元/张,则我们测算中秋国庆假期国内机票扣油均价较2019年涨幅为9%。

公铁:假期铁路日均客流较2019年涨幅约21%,高速公路日均车流量较2019年涨幅约23%。根据交通运输部数据,中秋国庆假期铁路日均旅客发送量1773万人次,较2019年增长21%;全国高速公路流量日均6050万辆,同比2019年增长23%;公路旅客日均发送量约为3578万人次,同比2022年同期增长26%。根据G7数据,9月29日-10月5日整车货运流量指数均值较2019年10月1日-10月7日均值增长10%,其中假期第一天较2019年同期增长31%。

民航:当前国际航班量持续恢复,公商务出行或随经济复苏而明显反弹,我们预计四季度航空淡季票价水平或有所回落,但仍有望维持在显著高于2019年的水平,国际恢复+国内高收益带来高盈利弹性或超市场预期。

公铁:铁路客流量加速恢复;高速公路车流量持续回暖,且板块具备防御价值。

图表:假期国内含税机票价格较2019年上涨21%

注:假期中间指2019年10月3-5日和2023年10月1-4日资料来源:Flight AI,中金公司研究部

图表:假期国际+港澳台机票价格较2019年上涨29%

注:假期中间指2019年10月3-5日和2023年10月1-4日资料来源:Flight AI,中金公司研究部

图表:假期铁路发送旅客量较2019年有所提升

资料来源:交通运输部,中金公司研究部

图表:中秋国庆假期公路发送旅客量同比明显回暖

资料来源:交通运输部,中金公司研究部

图表:整车货运流量指数相较2019年有所增长

注:2019年取10月1日-10月7日,2023年取9月29日-10月5日

资料来源:G7,中金公司研究部

图表:国庆假期国内机票价格较2019涨幅高于暑运

资料来源:Flight AI,中金公司研究部

风险

人民币大幅贬值;经济增速不及预期;油价大幅上涨;地缘政治事件突发。

传媒:2023年国庆档回顾:票房表现平淡,关注后续内容供给节奏

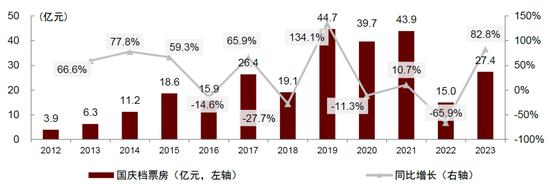

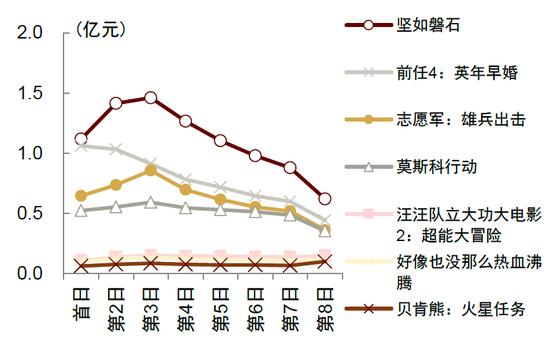

根据艺恩数据,2023年国庆档(9月29日~10月6日)8天合计实现票房27.4亿元(含服务费,下同),同比增长82.8%,低于我们此前预期(43.8~54亿元),其中影片《坚如磐石》累计实现票房超8.8亿元,拔得档期头筹。

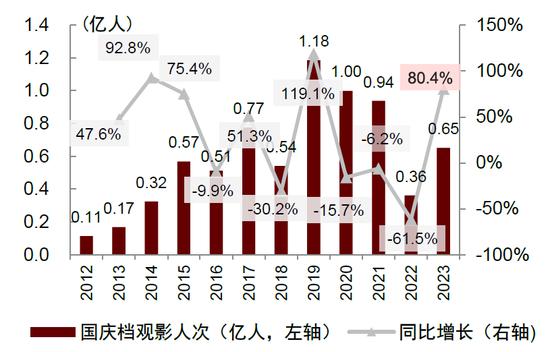

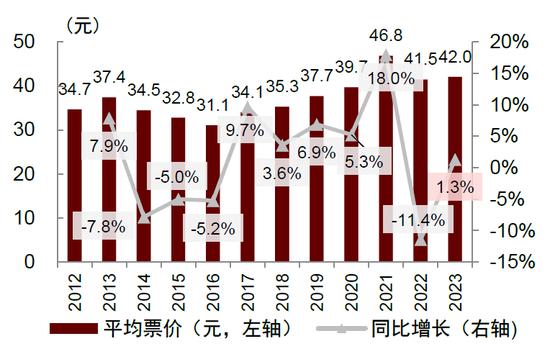

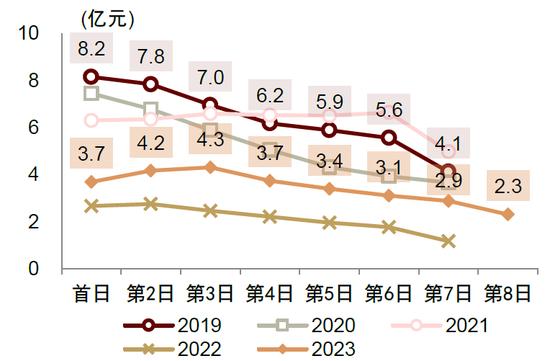

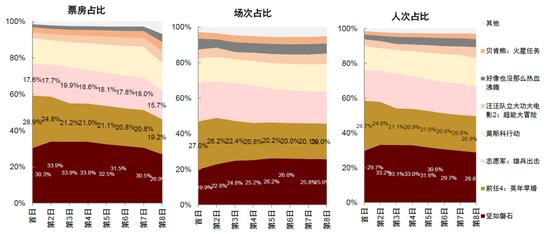

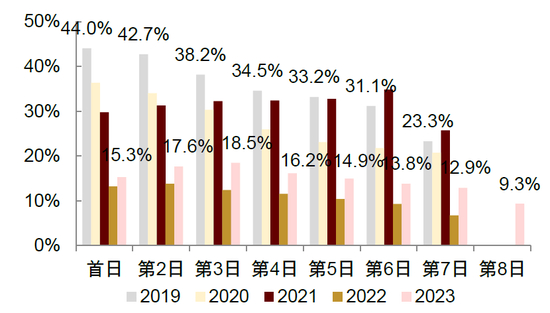

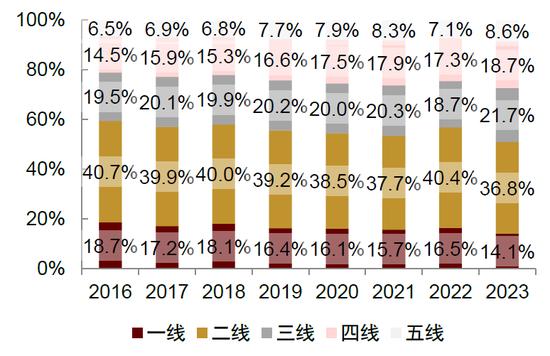

受内容创新程度有限、长假期出游等多因素影响,档期票房表现平淡。2023年国庆档票房27.4亿元,同比增长82.8%,低于我们此前保守预期43.8亿元,较2019年下降38.8%;档期观影人次同比增长80.4%至0.65亿次,较2019年下降45.1%;平均票价同比增长1.3%至42.0元,较2019年提高11.5%;三线及以下城市票房占比49.1%,同比提升5.9ppt。我们判断因长假期集中出游、内容创新程度不足等多重因素影响,档期票房不及预期,并且从首日票房表现来看,前期预售开启较晚、宣发力度有限亦对首日票房产生一定的影响。

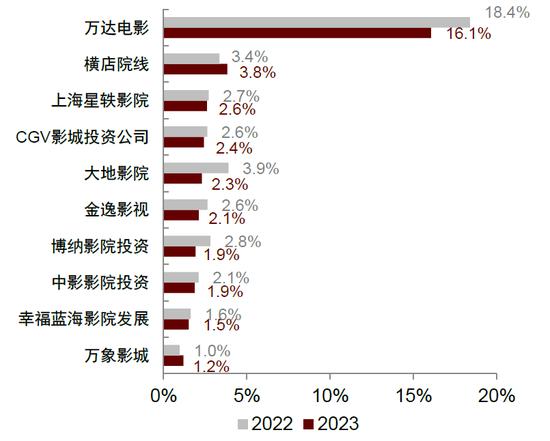

内容端票房相对均衡,渠道端竞争格局基本稳定。内容端:此次国庆档影片类型多元,各影片票房表现相对均衡,截至10月6日光线传媒主控出品的《坚如磐石》实现票房超8.8亿元,档期内票房和观影人次占比分别为32.3%/31.5%,拔得头筹,且前三日随着口碑发酵其票房逆势提升。渠道端:前5名院线公司/影投公司合计市场份额分别为48.6%/27.2%,同比分别下降1.3ppt/3.7ppt,万达电影市占率同比略有下降。我们判断当前影院竞争格局相对稳定,但中长期影院间经营效率或有所分化,关注后续行业整合潜力。

优质内容仍然是促进票房恢复的核心要素,关注4Q23后续影片定档节奏。我们认为本次国庆档票房不及预期主要由于内容供给创新力有限,优质电影供给仍为推动行业加速复苏、提振观影需求的关键要素。展望4Q23后续,储备影片相对丰富,包括国产影片《拯救嫌疑人》《三大队》《金手指》等;进口影片《惊奇队长2》等,内容持续创新和丰富度的提升有望推动大盘继续复苏,建议关注重点影片定档节奏。

图表:2023年国庆档票房为27.4亿元,较2022年同期增加82.8%

注:票房含服务费;2017国庆档和2020国庆档统计区间为10月1日-10月8日,2023年国庆档统计区间为9月29日-10月6日

资料来源:艺恩,中金公司研究部

图表:2023年国庆档观影人次0.65亿人,同比增长80.4%

资料来源:艺恩,中金公司研究部

图表:2023年国庆档平均票价42.0元,同比增长1.3%

资料来源:艺恩,中金公司研究部

图表:2020~2023年国庆档单日票房:2023年国庆档单日票房均同比增长

注:票房含服务费

资料来源:艺恩,中金公司研究部

图表:2023年国庆档主要影片票房、场次、人次占比日度变化:《坚如磐石》占比较高

注:票房含服务费

资料来源:艺恩,中金公司研究部

图表:2019~2023年国庆档上座率:2023年单日上座率同比上升

资料来源:艺恩,中金公司研究部

图表:2016~2023年国庆档分城市票房分布:2023年三线及以下城市占比49.1%,同比提升5.9ppt

注:票房含服务费

资料来源:艺恩,中金公司研究部

图表:2022及2023年国庆档前十影投公司市场份额比较

注:票房含服务费

资料来源:艺恩,中金公司研究部

图表:2023年国庆档主要影片单日票房走势:《坚如磐石》占据较高市场份额

注:票房含服务费

资料来源:艺恩,中金公司研究部

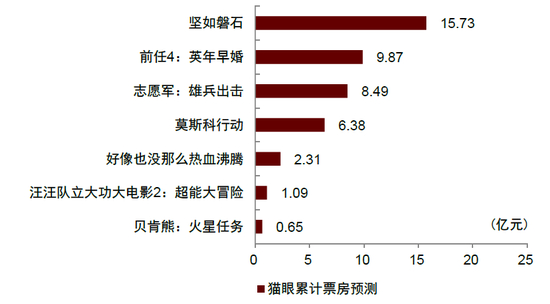

图表:猫眼对2023年国庆档主要影片票房预测:预计《坚如磐石》《前任4:英年早婚》分别为15.73/9.87亿元

注:票房含服务费;数据截至2023年10月7日上午10时

资料来源:猫眼专业版,中金公司研究部

风险

影片内容品质及票房不及预期,竞争加剧,行业监管收紧。

互联网:2023中秋十一OTA数据一览

近期,文旅部、交通运输部发布中秋十一假期相关的旅游数据,我们进一步测算以观察中国旅游行业的恢复情况,以期来展望OTA的复苏节奏。

根据文旅部发布的数据,2023年中秋十一假期,全国国内旅游出游8.26亿人次,按可比口径同比增长71.3%,按可比口径较2019年增长4.1%;实现国内旅游收入7534.3亿元,按可比口径同比增长129.5%,按可比口径较2019年增长1.5%。低于此前文旅部的预期:中秋国庆节假期全国国内旅游出游预计达8.96亿人次,同比增长86%,实现国内旅游收入7825亿元,同比增长138%。我们认为主要系五一后旅游经济转入理性增长及跨境游的分流。

图表:中国各节假日旅游人次及相比2019年同期的恢复程度

资料来源:文旅部,中金公司研究部

图表:中国各节假日旅游收入及相比2019年同期的恢复程度

资料来源:文旅部,中金公司研究部

根据交通运输部最新的预计,2023年9月29日至10月6日预计全国跨区域人员流动量(包括营业性旅客运输人数和高速公路、普通国省道非营业性小客车出行人数)累计21.97亿人次,日均约2.75亿人次,比2022年日均增长67.6%。高于此前交通运输部的预期“20.5亿人次,日均约2.57亿人次,比2019年同期日均增长11.5%,比2022年同期日均增长58.8%”。

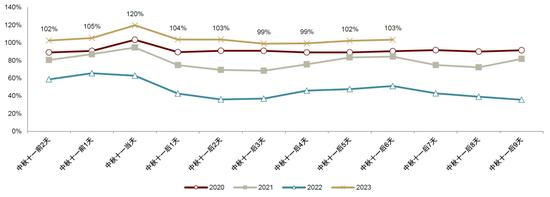

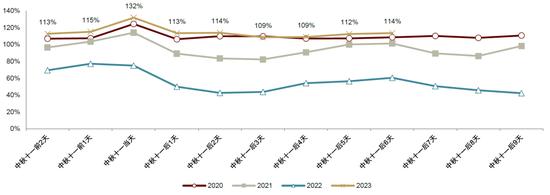

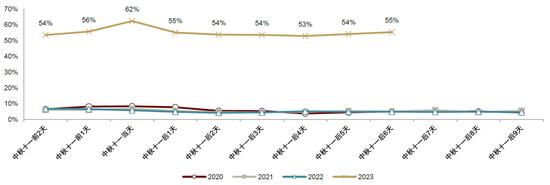

根据交通运输部每天公布的旅客量数据,经我们测算,中秋十一假期期间(2023年9月29日至10月6日,前8天)含自驾游人次日均客运量恢复至2019年同期的98%,远好于2022年同期。根据交通运输部发布的数据,2023年9月29日至10月6日全国铁路、公路、水路、民航预计共发送旅客45451万人次,日均客流量为5681万人次,比2019年同期下降35%,其中民航、铁路、公路、水路日均客运量分别恢复至2019年的113%、123%、52%和61%。我们根据交通运输部公布的高速公路客车流量测算包括自驾人次在内的“中秋十一假期”期间总客运量,假设每辆车载2.5人。因此整体计算来看,中秋十一假期期间含自驾游人次日均客运量恢复至2019年同期的98%。

图表:2023年中秋十一假期(8天假期)出行人次测算

注:一部分长途巴士的部分客流由自驾承接,导致公路客运量恢复远不如铁路和民航。我们尝试还原中秋十一期间真实的客运量。根据交通运输部公布的高速公路客车流量,我们假设每辆车载人2.5人;2019年和2022年的总客运量是10月1日至7日合计7天的客流量之和

资料来源:交通运输部,中金公司研究部

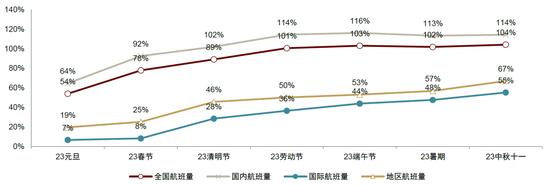

今年中秋十一相比五一而言,在跨境航班供给复苏的背景下,民航客运量恢复程度更高,但其他交通方式相比2019年的恢复程度均不如五一的水平;而中秋十一相比暑期而言,主要交通方式的客运量水平相比2019年的恢复水平均要更高。

图表:2023年各假期出行人次相比2019年的恢复程度

注:一部分长途巴士的部分客流由自驾承接,导致公路客运量恢复远不如铁路和民航。我们尝试还原中秋十一期间真实的客运量。根据交通运输部公布的高速公路客车流量,我们假设每辆车载人2.5人

资料来源:交通运输部,中金公司研究部

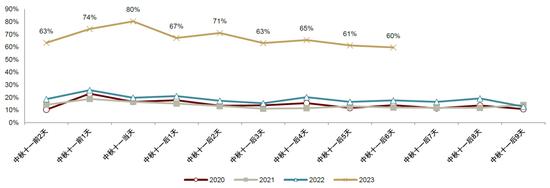

根据航班管家目前的统计数据,中秋十一假期期间(2023年9月27日至10月5日),整体民航班次相比2019年同期增长4%(好于今年以来的所有假期),国内班次相比2019年同期增长14%(恢复程度与今年五一基本持平),国际班次持续恢复至2019年同期的55%,地区班次持续恢复至2019年同期的67%。

图表:中秋十一假期整体民航班次相比2019年同期的恢复程度

资料来源:航班管家,中金公司研究部

图表:中秋十一假期国内民航班次相比2019年同期的恢复程度

资料来源:航班管家,中金公司研究部

图表:中秋十一假期国际民航班次相比2019年同期的恢复程度

资料来源:航班管家,中金公司研究部

图表:中秋十一假期中国港澳台地区民航班次相比2019年同期的恢复程度

资料来源:航班管家,中金公司研究部

图表:2023年各假期航班量相比2019年同期的恢复程度

注:2023年中秋十一假期统计为2023年9月27日-10月5日

资料来源:航班管家,中金公司研究部

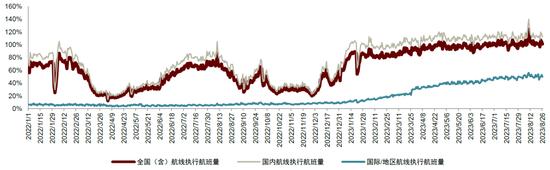

图表:2022年以来每日执行航班量相比2019年同期的恢复程度

资料来源:航班管家,中金公司研究部

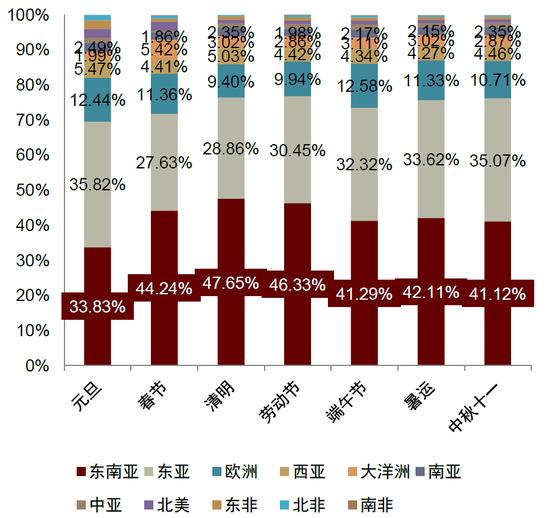

中秋十一期间跨省游、跨境游需求旺盛,用户需求趋于多元化,旅游供应链转型趋势不可逆。1)跨省游、长途游需求在长假得以释放:根据中国旅游研究院的统计,今年中秋十一期间,国内游客出游半径为189.5公里,按可比口径较去年假期同期增长59.6%,游客在目的地的平均游憩半径17.9公里,按可比口径较去年假期同期增长86.0%;根据携程《中秋国庆旅游总结报告》今年长假期间跨省游订单占比达51%,同比去年增长2倍多;3天以上的团占跟团游总量一半,同比去年增长超4倍;长途游订单占比39%,同比去年增长超2倍。2)出入境游加速复苏:黄金周之前一系列促进出入境游的政策发布,以及国际航班供给持续修复,根据中国旅游研究院,入出境旅游市场同比2022年国庆节和2023节劳动节假日均有较大幅度增长,其中中国香港、中国澳门、泰国、新加坡、日本、韩国等近程国家和地区是中国公民出境旅游主要目的地。相较今年五一假期而言,由于长线航班供给在下半年恢复更多、且中秋十一黄金周假期时间更长,根据携程的数据,跨洲长线国家如瑞士、西班牙、土耳其、俄罗斯、英国、法国等旅客增长速度更快。3)用户旅游需求逐步差异化:根据同程旅行《2023中秋国庆假期旅行消费报告》,今年黄金周期间避开人潮前往小众目的地旅游,是众多年轻游客的选择。携程和同程的数据均显示,从旅游产品选择来看,自由行、精品团、私家团等更加注重旅游体验的产品获得消费者的认可度更高。4)旅游供应链正在迭代转型,旅游线上化持续渗透:由于主要的旅游人群发生代际变化,用户的旅游需求也更追求个性化、碎片化,中国旅游研究院认为这加剧了传统旅行社、旅游景区和星级酒店在旅游经济体系的边缘化趋势,而用户对于能够提供标准化、单独产品,且信息价格足够透明的OTA平台的依赖度越来越高。

图表:2023年主要假期国际出港航班目的地区域分布

注:2023年中秋十一假期统计为2023年9月27日-10月5日

资料来源:航班管家,中金公司研究部

图表:2023年主要假期中国至主要国家航班相比2019年的增速

注:2023年中秋十一假期统计为2023年9月27日-10月5日

资料来源:航班管家,中金公司研究部

风险

宏观经济影响,旅游出行需求不及预期。